Vajon mely cégek és protokollok kínálják a legjobb kriptokamatokat? A DeFi & CeFi alkalmazások, a kriptohitelezés, a margin t?zsdék és Megjelent a BitcoinBázis oldalon.

Vajon mely cégek és protokollok kínálják a legjobb kriptokamatokat? A DeFi & CeFi alkalmazások, a kriptohitelezés, a margin t?zsdék és a stakelhet? kriptovaluták elterjedésével nehéz kiigazodni a legjobb kriptohozamokat kínáló entitások között.

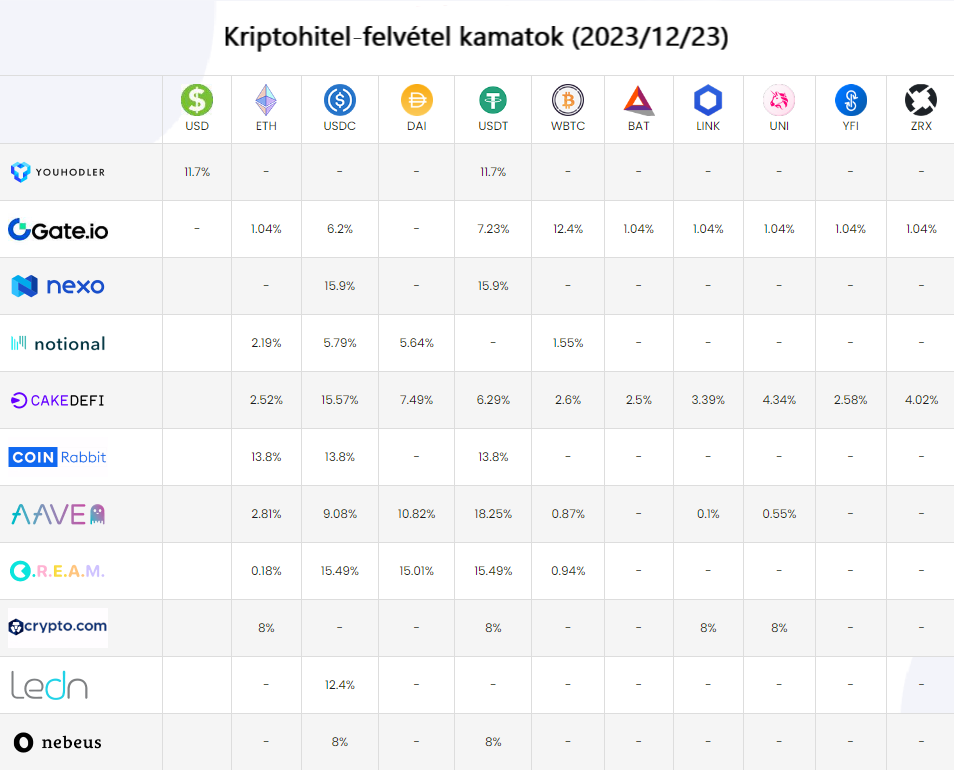

A kérdés, hogy melyik a legjobb kriptohitelezési platform, kicsit összetett kérdés – mivel mindegyik cégnek megvan a saját bels? kölcsön- és kamatozási modellje, de minden bizonnyal a fizetett éves kamatok jó kiindulópontot jelentenek. A kamatlábakat a 2023. december 23-ai adatok szerint rögzítettünk, és természetesen bármikor változhatnak. A nulla kamatláb egy adott platformon azt jelenti, hogy az a coin ott átmenetileg nem elérhet?. Tehát nem 0%-os kamatot jelent.

Legjobb stabilcoin kamatok 2023/12/23-án

Legjobb kriptovaluta kamatok 2023/12/23-án

2023 december legalacsonyabb kriptohitel rátái

Az érme másik oldala természetesen a kriptovaluta hitelfelvétel. Ha kölcsönt szeretnél felvenni (például USD-re), a fenti szolgáltatók közül sokan ezt a szolgáltatásokat is nyújtják. A legfrissebb hitelfelvételi rátákat december 23-ra pedig itt listázzuk:

A fontos különbség a hagyományos hitelfelvétellel szemben, hogy a CeFi és a DeFi legtöbb jelent?s hitelezési és kölcsönfelvételi protokollja megköveteli, hogy a hitelfelvev?knek le kell kötniük egy bizonyos digitális eszközt ahhoz, hogy kölcsönt vehessenek fel. Az ilyen típusú hiteleket fedezett hiteleknek nevezik.

A fedezetnyújtás a hitelfelvev? kötelezettségvállalása arra, hogy digitális eszközt elzálogosít, hogy a hitelez? visszakapja a t?kéjét abban az esetben, ha a hitelfelvev? nem teljesíti a hitele visszafizetését. Ha a hitelfelvev? folyamatosan elmulasztotta a hitelkötelezettségek kifizetését, akkor a hitelez?nek joga van a biztosítékot elzálogosítani.

A fedezettel biztosított, pontosabban “túlfedezett hitelek” a hatékonyan m?köd? DeFi hitelezési protokollok egyik legf?bb ismérve. A DeFi hitelezési protokollok lehet?vé teszik a nyílt, engedély nélküli és pszeudonim pénzügyi szolgáltatásokat. A hitelfelvev?kkel szemben nem támasztanak hitelmin?sítési követelményeket, és általában nincsenek formális KYC- vagy AML megfelelési követelmények.

A nyílt hozzáférés és a rendszerszint? stabilitás közötti egyensúly fenntartása érdekében a DeFi-hitelekhez zálogba adandó fedezet értékének meg kell haladnia a hitelek értékét. Ha például egy DeFi felhasználó közvetlenül 100 USD érték? DAI kölcsönt akar felvenni a Makerdaón, akkor legalább 150 USD érték? Ethereumot kell letétbe helyeznie.

A DeFi protokolloktól való hitelfelvétel gyakran bizonytalan és id?igényes folyamat lehet, amely túlmutat a kamatok egyszer? törlesztésén.

A hitel-érték arányt (LTV) gondosan figyelemmel kell kísérni, hogy a hitelnyújtás el?tt megállapított fedezeti követelményt be lehessen tartani. Az LTV-arány betartását megnehezíti, ha a hitelfelvev?k olyan ingadozó eszközöket tesznek fel biztosítékként, mint az ETH

ETH PRICE

. Ha az ETH dollárban kifejezett értéke hirtelen megváltozik, a hitelek nagyon gyorsan likvidálhatók, és a hitelfelvev?ket nem védik az olyan hagyományos mechanizmusok, mint a hitelbiztosítás.

ETH PRICE

. Ha az ETH dollárban kifejezett értéke hirtelen megváltozik, a hitelek nagyon gyorsan likvidálhatók, és a hitelfelvev?ket nem védik az olyan hagyományos mechanizmusok, mint a hitelbiztosítás.

Megjelent a BitcoinBázis oldalon.